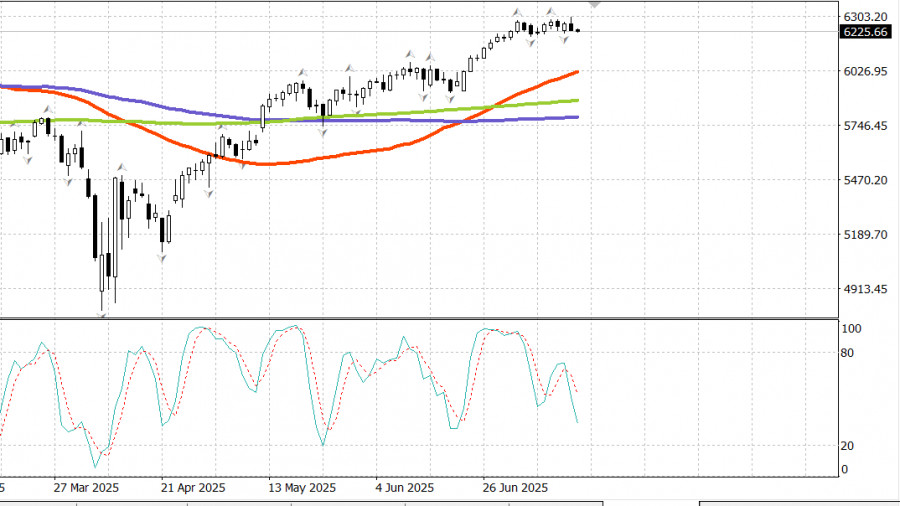

S&P500

ќбзор 15.07

–ынок —Ўј: —нижение после важных отчетов

√лавные индексы —Ўј в вторник: ƒоу -1%, NASDAQ +0.2%, S&P500 - 0.4%,

S&P500 6243 диапазон 5900 - 6400

‘ондовый рынок открылс€ ростом на фоне новостей о том, что NVIDIA (NVDA 170,55, +6,48, +4,0%) возобновит продажу своих чипов H20 в итае, однако рост процентных ставок после июньского отчета по CPI привел к давлению продавцов, которое удерживало S&P 500 и более широкий рынок под давлением большую часть сессии.

Ѕлагодар€ росту и укреплению NVIDIA и Advanced Micro Devices (AMD), котора€ также стремитс€ возобновить продажи чипов »» в итае, индекс Nasdaq Composite закрылс€ на очередном рекордном максимуме.

—ектор информационных технологий индекса S&P 500 (+1,3%) стал единственным сектором, завершившим торги в плюсе. Ќовости о NVIDIA и AMD подкрепл€лись сообщени€ми о крупных инвестици€х в центры обработки данных на базе »». Ќапример, Alphabet (GOOG 183,10, +0,29, +0,2%) и CoreWeave (CRWV 140,59, +8,22, +6,2%) объ€вили об инвестици€х в инфраструктуру »». –ост акций производителей микросхем привел к росту индекса PHLX Semiconductor на 1,3%.

ќстальные дес€ть секторов индекса S&P 500 не смогли избавитьс€ от вли€ни€ роста процентных ставок после публикации июньского индекса потребительских цен в 8:30 по восточному времени.

ќбщий индекс потребительских цен вырос на 0,3% в мес€чном исчислении в июне, а базовый индекс потребительских цен, не включающий продукты питани€ и энергоносители, вырос на 0,2%. ѕоследний оказалс€ ниже ожиданий и способствовал раннему росту фондового рынка (индекс S&P 500 ненадолго достиг нового внутридневного максимума на отметке 6302 пункта).

ќднако более детальный анализ отчета вы€вил очаги инфл€ции в нескольких област€х, что вызвало опасени€ по поводу инфл€ции, вызванной тарифами. Ќапример, цены на одежду выросли на 0,4% после снижени€ на 0,4% в мае, в то врем€ как цены на предметы домашнего обихода и товары дл€ дома выросли на 1,0% после роста на 0,3% в мае. ¬ конечном итоге отчет оказалс€ недостаточно хорош, чтобы подавить опасени€ по поводу инфл€ции, св€занной с тарифами, что, в свою очередь, заставило рынок полагать, что ‘–— продолжит выжидательную позицию.

‘инансовый сектор (-1,7%) завершил торги вблизи минимумов сессии. Ќесколько крупных финансовых компаний, таких как JPMorgan Chase (JPM 286,55, -2,15, -0,7%) и BlackRock (BLK 1046,16, -65,30, -5,9%), столкнулись с некоторым давлением Ђпродавать новостиї, несмотр€ на превзошедшие ожидани€ прибыли.

Citigroup (C 90,72, +3,22, +3,7%) стал исключением из общего тренда. Wells Fargo (WFC 78,86, -4,57, -5,5%) не оказалс€ в стороне от падени€, разочаровав своим прогнозом по чистому процентному доходу.

¬чера потери были широкомасштабными. ѕримерно 90% акций индекса S&P 500 снизились. ’от€ акции нескольких крупных технологических компаний помогли скрыть дальнейшие потери, отсутствие позитивных новостей поддерживало рынок в медвежьем настроении после июньского отчета по CPI.

»ндекс Russell 2000 снизилс€ на 2,0%, индекс S&P Midcap 400 Ц на 1,8%, а индекс S&P 500 с равными весами Ц на 1,4%.

–ынок казначейских облигаций также не осталс€ в стороне. ƒоходность 10-летних облигаций выросла на шесть базисных пунктов до 4,49%. “орги по казначейским облигаци€м —Ўј прошли спокойно после публикации р€да экономических данных из ита€, включа€ более сильный, чем ожидалось, ¬¬ѕ за второй квартал, а также данные по розничным продажам, инвестици€м в основной капитал и промышленному производству за июнь, которые оказались неоднозначными по сравнению с ожидани€ми.

ќднако спокойствие улетучилось после публикации июньского индекса потребительских цен в 8:30 утра по восточному времени. ѕо всей кривой наблюдалось настроение на продажу, обусловленный инфл€цией и мнением о том, что ‘–— будет рассматривать вчерашний отчет CPI как основу дл€ продолжени€ выжидательной политики.

ѕо данным инструмента CME FedWatch Tool, веро€тность снижени€ ставки по крайней мере на 25 базисных пунктов до 4,00Ц4,25% на сент€брьском заседании FOMC снизилась до 54,0% по сравнению с 62,6% днем ранее.

ѕосле публикации отчЄта доллар укрепилс€, отража€ мнение о том, что ставки могут остатьс€ высокими надолго. »ндекс доллара —Ўј вырос на 0,6% до 98,64.

ѕрезидент ‘едерального резервного банка Ѕостона —ьюзан оллинз (член омитета по операци€м на открытом рынке с правом голоса) в своей речи повторила подход к денежно-кредитной политике, основанный на Ђактивном терпенииї.

Ёнергетика: Ќефть Ѕрент 68.80 долл.

¬ывод: ¬озможно, коррекци€ рынка —Ўј началась. ∆дем достижени€ целей коррекции дл€ покупок.

ћакаров ћихаил, еще больше аналитики:

https://www.instaforthtex.com/ru/forex_analysis/?х=mmakarov

https://www.instaprofitone.com/ru/forex_analysis/?х=mmakarov