Вчерашний индекс цен производителей (PPI) оказался слабым, но рынки отреагировали сдержанно – трейдеры прекрасно понимают, что это лишь прелюдия. Настоящая интрига разворачивается сегодня: именно свежие данные по индексу потребительских цен (CPI) станут главным аргументом для ФРС в выборе траектории снижения ставок и определят направление для доллара. Разбираемся, чего ждать от релиза и как он может изменить баланс сил на рынках.

PPI: слабый сигнал – сильные выводы рынка

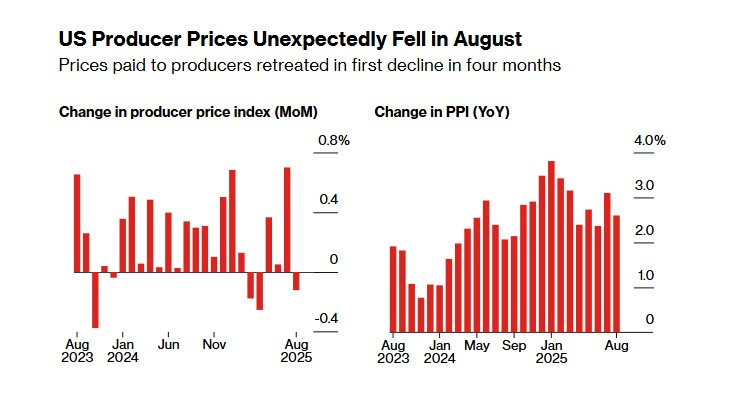

Августовский индекс цен производителей (PPI) в США неожиданно снизился на 0,1% м/м, причем июль был пересмотрен вниз до +0,7%. В годовом выражении производственная инфляция замедлилась до 2,6% против 3,1% месяцем ранее.

На первый взгляд – всего лишь корректировка в цепочке ценообразования, но в текущем цикле именно такие "тихие" цифры подсказывают рынку, где окажется ставка ФРС уже на ближайшем заседании. Неудивительно, что фондовые индексы и казначейские облигации подросли: мягкий PPI традиционно читается как аргумент в пользу смягчения, а значит – ниже доходности и дешевле финансирование.

Если разобрать отчет "по полочкам", то слабость пришла прежде всего из сектора услуг: индекс услуг упал на 0,2%, а торговые наценки просели на 1,7%, главным образом из-за снижения маржи оптовой торговли машинами и автотранспортом на 3,9%. При этом часть услуг дорожала: плата за управление портфелем +2,0%, авиабилеты +1,0%, гостиницы +0,9%, стоматология +0,6%, а транспортировка и складирование +0,9%.

В товарах картина смешанная: общий индекс товаров +0,1%, при этом энергоресурсы -0,4%, пищевые продукты +0,1% (падение цен на яйца и свежие фрукты компенсировалось скачком в отдельных категориях вроде говядины: +6,0% м/м и +21,1% г/г, и кофе: +6,9% м/м и +33,3% г/г).

Базовые товары без продовольствия и энергоносителей выросли на 0,3%, а "менее волатильный" показатель, исключающий еще и торговые услуги, также прибавил 0,3% – сигнал, что давление не исчезло полностью на ранних стадиях цепочки поставок. Дополняет картину рост переработанных промежуточных товаров на 0,4%.

Комментарии экономистов легли поверх цифр ожидаемо. Кристофер Рупки сформулировал рыночный консенсус: "Инфляция практически не ощущается на уровне производителей... Сейчас практически ничто не может помешать снижению процентных ставок".

Стивен Стэнли добавил нюанс: ритейлеры в последние месяцы скорее "съедали" тарифные издержки, но им "придется начать выборочно повышать цены", если давление сохранится.

А Орен Клачкин остудил излишний оптимизм: PPI волатилен, и влияние тарифов "яснее проявится во второй половине года", когда компании распродадут запасы и исчерпают временные послабления.

Реакция на ставочные ожидания была стремительной. По данным CME FedWatch, рынок почти полностью закладывает снижение на 25 б.п. на ближайшем заседании, сохраняя около 8% на более агрессивный шаг в 50 б.п.

Логика проста: мягкий PPI усиливает впечатление, что ценовое давление угасает именно там, где рождаются будущие потребительские цены. Вспомним и "вербальный фон": Джером Пауэлл приоткрыл дверь в Джексон-Хоуле, а Кристофер Уоллер прямо говорил, что рынок труда "стал намного мягче" – классическая предпосылка к началу снижения.

В результате кривая ставок сдвинулась ниже, а дискуссия о глубине цикла переместилась из плоскости "если" в плоскость "насколько".

Валютный рынок отыграл историю довольно сдержанно, но показательно. На заголовках о слабом PPI доллар колебался, однако быстро стабилизировался: к началу азиатской сессии четверга индекс доллара подскочил до 97,822, отметив третий день подряд роста.

Это не отменяет большой картины: в течение года доллар сильно подешевел на ожиданиях возобновления цикла снижения ставок ФРС и живет за счет реальных ставок.

Как только реальная премия США (к доходностям других развитых экономик) сужается, поддержка для доллара тает – и PPI сам по себе тут мало что меняет. Но он подкладывает основу для следующего шага: если потребительская инфляция подтвердит ослабление давления, реальная опора американской валюты станет тоньше.

PPI дал "мягкий" сигнал и сместил вероятность в пользу снижения, но внимание рынка полностью приковано к следующему отчету – CPI. Именно потребительские цены решат, останется ли снижение ставки разовым "страховочным" шагом или станет траекторией на кварталы вперед; именно они подскажут, сохранит ли доллар передышку или вернется к тренду ослабления.

CPI: отчет, который решает все

Августовский индекс потребительских цен может стать поворотным моментом для американской денежно-кредитной политики. Консенсус-прогноз предполагает рост показателя на 0,3% м/м, что увеличит годовой темп до 2,9% против 2,7% месяцем ранее.

Базовый CPI, исключающий продовольствие и энергоносители, по ожиданиям, прибавит еще 0,3% м/м, сохранив годовой прирост на уровне 3,1%. Для ФРС эти цифры критичны: инфляция снижается по сравнению с пиковыми уровнями, но остается выше целевых 2%.

Особое внимание инвесторы будут уделять структуре данных. Цены на продукты питания, аренду жилья и медицинские услуги формируют повседневную инфляцию, которую ощущают домохозяйства. Именно этот сегмент определяет динамику потребительских ожиданий, а значит – и готовность ФРС к более глубокому снижению ставок.

Экономисты предупреждают: при всей умеренности последних месяцев, так называемая "липкая" инфляция в услугах может вновь заставить регулятора действовать осторожнее.

Ставочные ожидания рынка уже почти полностью учитывают снижение на 25 б.п. в сентябре, что опустит диапазон ключевой ставки до 4,00–4,25%. Вероятность более резкого шага минимальна, а дальнейшие решения будут напрямую зависеть от того, насколько широкий фронт ценового давления покажет CPI.

Именно поэтому в экспертных комментариях все чаще звучит мысль: опубликованный сегодня отчет станет "одним из самых важных в этом году", поскольку балансирует сразу два приоритета ФРС – ценовую стабильность и занятость.

Для доллара значение отчета трудно переоценить. Инвесторы уже учитывают в котировках смягчение, но именно CPI задаст тон на следующие месяцы. Здесь у рынка несколько сценариев.

- Если CPI окажется в районе прогноза (+0,3% м/м и около 2,9% г/г), доллар, скорее всего, сохранит текущие позиции: рынок увидит подтверждение мягкой дезинфляции и будет ждать постепенного снижения ставок без резких движений.

- Если инфляция выйдет ниже ожиданий, скажем +0,2% м/м или ниже, это укрепит голубиные настроения: вероятность целой серии снижений ставок в 2025 году возрастет, доходности уйдут вниз, а доллар получит дополнительный повод для ослабления против корзины валют.

- Если же CPI окажется выше (+0,4% м/м или выше, с годовым показателем ближе к 3,1–3,2%), внимание мгновенно переключится на риск затяжной "липкой" инфляции. В этом случае рынки пересмотрят ожидания в сторону осторожности, доходности казначейских облигаций поднимутся, а доллар быстро укрепится, особенно против иены и евро.

Таким образом, каждый десятый пункт отчета становится не статистическим шумом, а реальным индикатором направления валютного рынка и ставок на ближайшие кварталы.

Что делать трейдерам: стратегии на фоне CPI

Для трейдеров сегодняшний отчет – момент истины. В ситуации, когда рынок уже заложил в цены сентябрьское снижение ставки, пространство для сюрприза открывает хорошие возможности, но и повышает риск. Важно мыслить не категориями "рост/падение", а готовить несколько рабочих сценариев.

- Если CPI выйдет мягче ожиданий.

В этом случае доллар окажется под давлением. Логично присмотреться к покупкам евро и фунта, где есть потенциал для укрепления на фоне мягкой политики ФРС. Пары EUR/USD и GBP/USD могут получить дополнительный импульс, а риск-аппетит поддержит рост фондовых индексов. На товарном рынке золото, традиционно чувствительное к падению реальных ставок, станет очевидным бенефициаром – спрос на защитные активы усилится. - Если данные окажутся вблизи консенсуса.

Рынок воспримет это как подтверждение текущей линии: снижение ставок стартует в сентябре, но без ускорения цикла. Для трейдеров такой сценарий может означать торговлю в диапазонах. EUR/USD будет колебаться без выраженного тренда, а в облигациях можно ждать умеренного снижения доходности без масштабного перелома. Здесь имеет смысл использовать краткосрочные тактики и быть готовым к резким, но ограниченным движениям на заголовках. - Если CPI выйдет "горячим".

Сценарий с инфляцией выше 0,3% м/м и годовым показателем около 3,1–3,2% вернет доллару поддержку. Пара USD/JPY станет главным полем для роста: дифференциал доходностей вновь сыграет против иены. Евро и фунт в такой ситуации скорректируются вниз, а на фондовом рынке может появиться волна фиксации прибыли. Для трейдеров это возможность занять короткие позиции в парах против доллара и хеджироваться через американские Treasuries, которые при росте доходности будут дешеветь. - Тактический вывод.

Сегодняшний CPI не про статистику, а про направление трендов на кварталы вперед. Трейдерам стоит готовить набор "если-то" стратегий: длинные позиции по евро и золоту на мягком отчете, диапазонная торговля на консенсусе и агрессивная игра на укрепление доллара при горячем сценарии. - Главный риск – недооценка волатильности: выход отчета способен развернуть рынок в считанные минуты, поэтому управление позициями и стоп-ордера становятся обязательными.