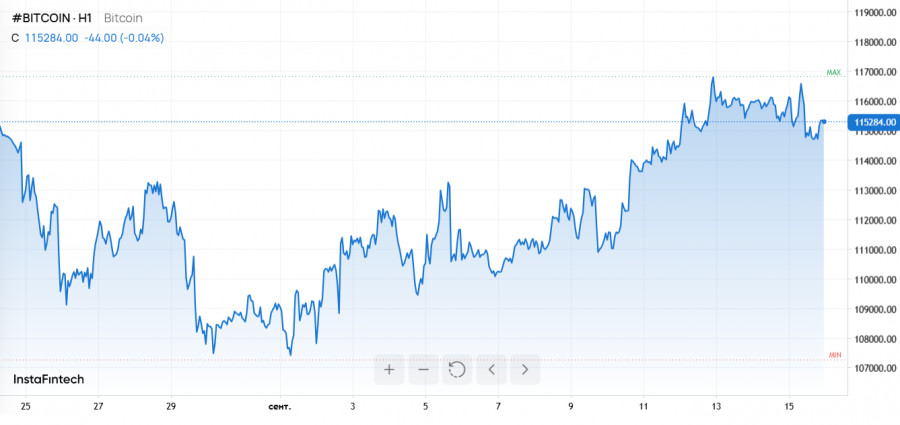

¬ понедельник биткоин продемонстрировал умеренную динамику, снизившись на 0,4% до $114 860, несмотр€ на общий оптимизм в отношении предсто€щего заседани€ ‘едеральной резервной системы —Ўј.

«а последнюю неделю перва€ криптовалюта прибавила около 5%, но более широкий рынок альткоинов оказалс€ под давлением, отража€ осторожность инвесторов. √лавными драйверами остаютс€ институциональные покупки, в частности Strategy (бывша€ MicroStrategy), котора€ за неделю приобрела еще 525 BTC на $60,2 млн, довед€ общий объем своих активов до $73,4 млрд. ќднако опасени€ по поводу долгосрочной устойчивости корпоративных казначейств и отсутствие массового розничного интереса сдерживают более резкий рост.

–ынки замерли в ожидании решени€ ‘–—, которое должно быть объ€влено на этой неделе. —огласно данным CME FedWatch, веро€тность снижени€ ставки на 25 базисных пунктов оцениваетс€ в 99,6%, в то врем€ как шанс сохранени€ ставок на прежнем уровне Ц всего 0,4%.

Ѕолее м€гка€ монетарна€ политика традиционно благопри€тна дл€ рисковых активов, включа€ криптовалюты, поскольку увеличивает доступную ликвидность. ќднако трейдеры сохран€ют осторожность: глава ‘–— ƒжером ѕауэлл не давал четких обещаний по см€гчению, а регул€тор неоднократно выражал обеспокоенность устойчивой инфл€цией.

ќдним из главных катализаторов поддержки цены биткоина остаЄтс€ компани€ Strategy. — 8 по 14 сент€бр€ она приобрела 525 BTC по средней цене $114 562, потратив $60,2 млн. ¬ общей сложности фирме принадлежит 638 985 BTC Ц это более 3% от общего лимита в 21 миллион монет. —редн€€ стоимость еЄ покупок с учЄтом комиссий составл€ет $73 913 за монету, а совокупна€ прибыль на текущих ценах Ц около $26 млрд.

ќднако недавнее исключение Strategy из индекса S&P 500 усилило сомнени€ аналитиков JPMorgan: без более широкого индексного включени€ стратеги€ корпоративных казначейств может столкнутьс€ с ограничени€ми в долгосрочной перспективе.

ѕока биткоин держитс€ благодар€ институциональным игрокам, альткоины показывают слабость. Ether потер€л 2,2% до $4 514,71, XRP Ц около 1% до $3,02. Solana снизилась на 4%, Cardano Ц на 3%. ћем-токены также в красной зоне: Dogecoin упал на 7,3%, $TRUMP Ц на 2,6%.

Ёксперты отмечают тревожный сигнал: индикатор SOPR (Spent Output Profit Ratio), который показывает, продают ли инвесторы с прибылью или убытком, впервые за несколько мес€цев опустилс€ ниже отметки Ђ1ї. Ёто означает, что краткосрочные держатели начали фиксировать убытки. ¬ прошлых циклах рост SOPR выше Ђ1ї совпадал с волнами массового розничного энтузиазма и Ђэкстремальной жадностиї. —ейчас же рынок движетс€ почти исключительно за счет институциональных денег.

—ооснователь BitMEX јртур ’ейс призвал инвесторов отказатьс€ от надежд на быструю прибыль, а ѕитер Ўифф, соучредитель Echelon Wealth Partners, €звительно отметил, что биткоин не смог повторить рекорды Nasdaq Composite, который на прошлой неделе обновил исторический максимум.

«олото также уверенно растет, впервые преодолев отметку $3600 на фоне глобальной неопределЄнности. ћежду тем, биткоин всЄ ещЄ на 6,2% ниже своего августовского пика в $124 128. оррел€ци€ между BTC и Nasdaq упала до минимума с сент€бр€ 2024 года.

“ем не менее, Ўифф допускает, что снижение ставок ‘–— может стать катализатором дл€ роста не только биткоина, но и альткоинов, если регул€тор допустит Ђкрупную политическую ошибкуї, спровоцировав новую волну инфл€ции.

Ќесмотр€ на краткосрочную неопределенность, текуща€ рыночна€ конфигураци€ открывает несколько возможностей дл€ трейдеров:

1) »гра на ожидани€х ‘–—: ≈сли снижение ставки состоитс€ (а веро€тность этого почти 100%), можно ожидать краткосрочного всплеска ликвидности и роста рисковых активов, включа€ биткоин и альткоины. “рейдеры могут войти в длинные позиции перед объ€влением или сразу после него, если реакци€ рынка окажетс€ запаздывающей.

2) ‘окус на институциональных драйверах: ѕокупки Strategy и других корпораций продолжают поддерживать цену BTC. —ледите за новост€ми о новых закупках Ч они могут стать триггером дл€ локального роста.

SOPR как индикатор разворота: ≈сли индикатор вновь подниметс€ выше Ђ1ї, это будет сигналом о восстановлении уверенности среди инвесторов и потенциальном продолжении бычьего тренда. Ёто может стать точкой входа дл€ среднесрочных позиций.

3) јльткоины Ц потенциал отскока: ѕосле сильного падени€ многие альткоины могут быть перепроданы. ≈сли биткоин стабилизируетс€ и начнЄт расти, альткоины часто показывают более резкий отскок - это классическа€ тактика Ђbuy the dipї.

4) ’еджирование через золото и Nasdaq: ”читыва€ расхождение в коррел€ци€х, можно использовать диверсификацию: если биткоин отстает, но золото и акции растут, то важно временно перераспределить капитал, чтобы вернутьс€ в крипту на более выгодных уровн€х.

“екуща€ пауза Ц это не конец тренда, а скорее его консолидаци€. ƒл€ трейдеров это врем€ дл€ анализа, подготовки и точечных входов, особенно в преддверии одного из самых значимых событий года - решени€ ‘–—.