Итоги заседания Федеральной Резервной Системы США, состоявшегося 29-30 октября, оказали существенное влияние на динамику мировых рынков. Основное внимание привлекли два ключевых события: решение ФРС по ставкам и встреча лидеров США и Китая. Эти факторы стали катализаторами изменения курса доллара и движения доходностей американских гособлигаций.

Решения ФРС

Федеральный комитет по открытым рынкам (FOMC) принял решение снизить процентные ставки на 25 базисных пунктов, доведя их диапазон до 3,75%-4,00% (см. также наш сегодняшний обзор «XAU/USD: цены рухнули после «ястребиного» сюрприза ФРС. Что дальше?»).

Несмотря на это, Председатель ФРС Джером Пауэлл подчеркнул неопределенность относительно следующего шага, поставив под сомнение необходимость снижения ставки в декабре. Такое заявление привело к росту индекса доллара USDX, который поднялся выше уровня 99.38 (на текущий момент), демонстрируя усиление американской валюты против основных конкурентов.

Эта позиция отражает растущую уверенность в экономике США и постепенное замедление инфляционных процессов. Однако беспокойство вызывает тот факт, что несмотря на продолжающийся экономический рост, сохраняются риски повышения темпов инфляции, вызванные структурными изменениями и глобальным дефицитом ресурсов.

Встреча Трампа и Си в Южной Корее

Саммит между президентом США Дональдом Трампом и председателем КНР Си Цзиньпином стал важной частью двусторонних переговоров, направленных на урегулирование текущих торговых разногласий. Стороны пришли к соглашению о поэтапном снятии некоторых санкций и пошлин, что создает предпосылки для улучшения экономических связей между двумя странами. Это соглашение стало позитивным сигналом для инвесторов, поддержавшим укрепление доллара США и стабильность фондовых рынков.

Однако конкретные условия и сроки реализации достигнутых договоренностей остаются предметом дискуссий, что сохраняет элемент неопределенности на рынках. Инвесторы продолжают следить за развитием событий, ожидая конкретных шагов и решений, подтверждающих долгосрочную устойчивость торговых соглашений.

Динамика доходностей гособлигаций США

Доходности казначейских облигаций США демонстрируют тенденцию к росту после решения ФРС. И краткосрочные бумаги (например, трехмесячные векселя), и более долгосрочные (10-летние бонды) показывают стабильный рост доходностей (сегодня 2-й день подряд, достигая 4,108% на текущий момент), отражая ожидания дальнейшей нормализации денежной политики.

В то же время, и длинные бумаги (30-летние), и краткосрочные сохраняют повышенную волатильность, реагируя на неопределенность вокруг будущих действий регулятора.

Этот тренд подтверждает осторожный оптимизм участников рынка, ориентирующихся на постепенный возврат экономики США к устойчивому росту и нормальному уровню инфляции. Рост доходностей свидетельствует о том, что рынки ожидают сохранения умеренно жесткой денежно-кредитной политики, направленной на контроль над инфляционными рисками.

Динамика индексов

После заседания Федеральной резервной системы инвесторы столкнулись с резким ростом доходностей казначейских облигаций, что привело к снижению акций компаний и общему ухудшению ситуации на рынке.

После бурного роста накануне из-за презентации Трампом предстоящей встречи с лидером Китая сегодня основные американские фондовые индексы падают, подгоняемые ростом доходностей бондов.

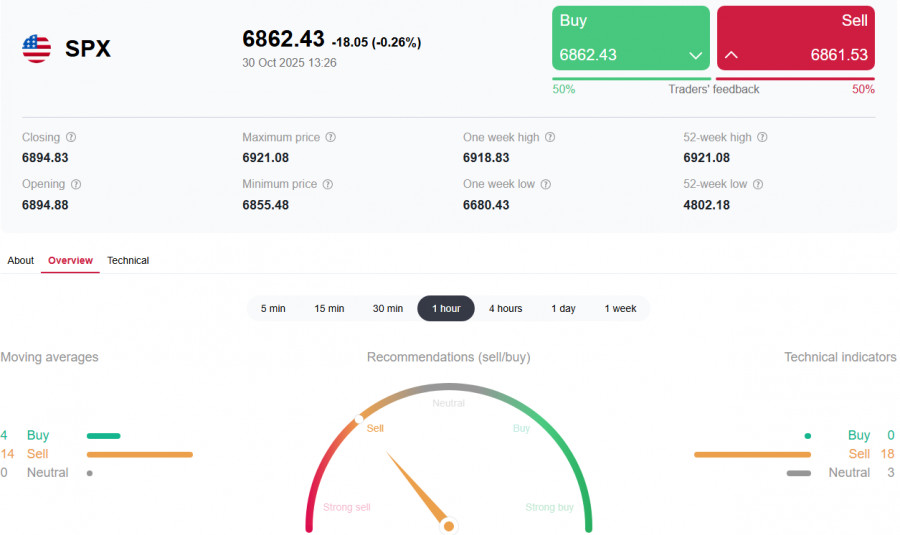

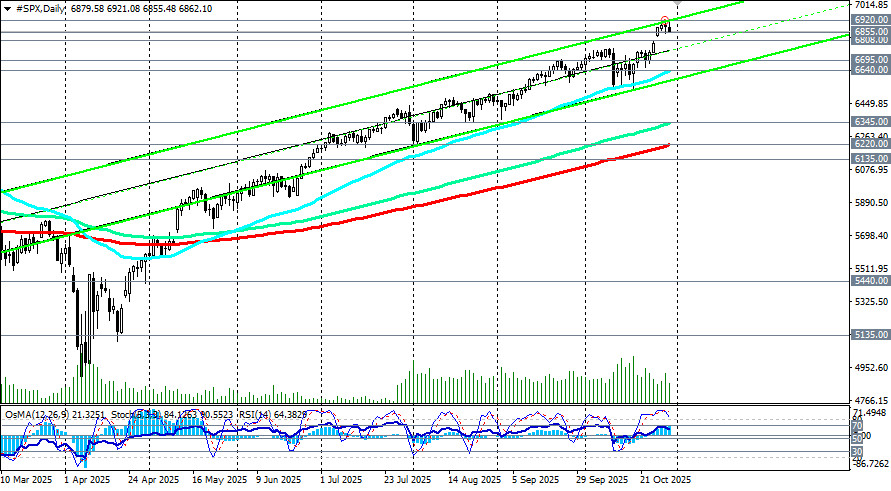

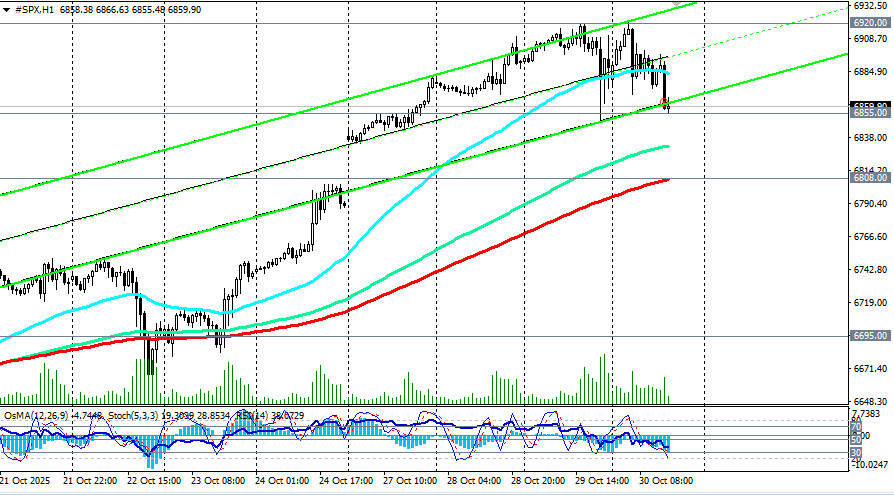

Так, индекс широкого рынка США S&P500 сегодня торгуется (во фьючерсах SPX в торговом терминале) со снижением почти на 1,00% от достигнутого сегодня утром рекордного максимума вблизи 6920.00, снижаясь в сторону ближайших поддержек 6855.00, 6830.00, 6808.00 (200-периодная скользящая средняя на 1-часовом графике) и «круглой» отметки 6800.00.

Заключение

Решения ФРС и договоренности США-Китай формируют новый этап развития международной экономической системы. Укрепление доллара США, повышение доходностей гособлигаций и стабилизация торговых споров создают благоприятные условия для восстановления доверия инвесторов и укрепления позиций американской экономики и доллара. Однако, предстоящие месяцы принесут новые испытания, включая возможные политические потрясения (не закрытый «шатдаун», например) и экономические проблемы, что требует от инвесторов тщательного анализа рисков и возможностей.

Инвесторы находятся перед лицом непростых решений: продолжающийся рост доходностей угрожает рентабельности акций, а неопределенность вокруг будущих действий ФРС усиливает общую нестабильность рынков. Основные факторы риска включают инфляцию, политические решения и геополитику.

Ключевым моментом для дальнейшего мониторинга станет развитие переговорного процесса и реализация согласованных мер, что позволит оценить реальные последствия принятых решений для мировой экономики и инвестиционных портфелей.

Инвесторам же важно оставаться внимательными и учитывать повышенную вероятность значительных колебаний котировок.