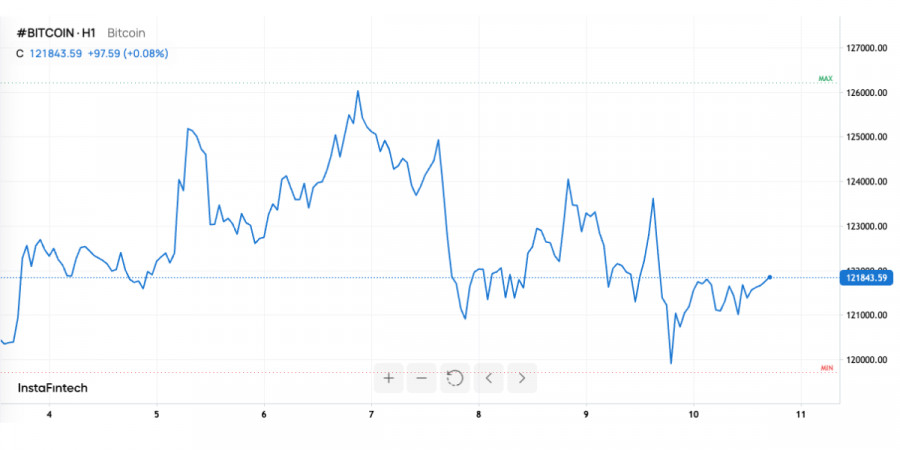

Bitcoin осенью 2025 года остается главным ньюсмейкером крипторынка и одним из самых обсуждаемых активов на мировых финансовых площадках. В начале месяца монета обновила исторический максимум, доходя до $125,000, но после этой вершины рынок перешел в фазу консолидации — цена держится в районе $121-123 тысяч с краткими попытками движения к $124-125 тысячам и такими же быстрыми откатами на фоне фиксации прибыли. Такое движение складывается под влиянием сразу нескольких факторов — и это не только история про хайп, но и про структурные сдвиги в характере спроса.

Институциональный фактор и притоки в ETF

Главный драйвер последнего года — это массовый приток средств в спотовые ETF на биткоин. За первую неделю октября только по глобальным цифровым фондам было зафиксировано почти 6 миллиардов долларов новых инвестиций, причем основная часть пришлась именно на BTC. Лидируют американские ETF, такие как IBIT от BlackRock — их активы под управлением растут рекордными темпами, а появление простых и легальных способов «купить биткоин как акцию» резко расширяет круг институтов и фондов, способных держать BTC напрямую.

Этот процесс институционализации превращает биткоин уже не просто в актив для энтузиастов — он стал новым «участником» большого портфельного капитала, а значит, появляется новая волатильность и новые точки контроля. Цена уже не так сильно зависит только от розничных трейдеров или настроения криптоэнтузиастов. Теперь каждый гигантский приток в ETF напрямую сказывается на спотовой цене BTC.

Почему биткоин часто называют цифровым золотом

В 2025 году биткоин подтверждает гипотезу о роли «цифрового золота» на практике. На фоне слабого доллара, шатдауна правительства США и постоянных разговоров об инфляции, инвесторы ищут хедж от политических и экономических рисков. Биткоин, как и золото, стал одним из популярных способов застраховаться от обесценивания денег и долговых потрясений, особенно у тех, кто не доверяет традиционным валютам.

On-chain метрики подтверждают: сейчас средняя стоимость на руках выросла, а показатели реализованной цены и MVRV говорят скорее о формировании зоны уверенного накопления, чем о «разогретом пузыре». Многое зависит от того, поддержится ли этот спрос дальнейшими вливаниями в ETF и сможет ли рынок переваривать фиксацию прибыли при каждом тесте новых максимумов.

Стратегии майнеров и их новая роль

Дополнительный вклад в картину вносит ситуация вокруг майнеров. В 2025 году многие из крупных игроков уже рассматриваются не только как добывающие компании, но и как провайдеры инфраструктуры для новых AI-сегментов. Современные майнинговые площадки располагают огромными резервами дешевой энергии и «гибкой» ИТ-платформой — все это востребовано компаниями, которые занимаются искусственным интеллектом и нуждаются в быстрой масштабируемости мощностей.

Некоторые из майнинг-компаний пытаются переориентировать часть бизнеса на облачные сервисы и обслуживание AI. Это создает для майнеров дополнительную опциональность: они зарабатывают не только на сильной цене биткоина, но и получают выгоду от нового витка спроса на вычисления. Так что акции майнеров в этом году оказались выгоднее самих монет — и привлекли не меньше институциональных денег.

Ключевые уровни и техническая картина

Сейчас нижней границей консолидации выступают $121,000 и далее $116-117,000 (это важная зона по историческим и он-чейн значениям). Крупный барьер для роста — отметка $124-126 тысяч: прорыв недельным закрытием выше этого коридора даст шанс рынку уйти на $135 000 и даже выше, в том числе в рамках идей, что при стабильных ETF-вливаниях целью на конец года может быть и $150-200 тысяч.

В моменте волатильность остается очень высокой: по фьючерсам однодневные откаты могут составлять 5–15%, ликвидируются позиции с плечом, и рынок становится крайне чувствителен к любым крупным сделкам, заявлениям ФРС, отчетам о потоках в ETF и даже к состоянию корпоративных балансов майнеров.

Риски и сценарии для инвесторов и трейдеров

Краткосрочные риски — резкое замедление притоков в ETF, отток крупных средств, неожиданные регуляторные ограничения или рост реальных ставок по доллару. Для рынка с таким уровнем концентрации спроса любое изменение поведения институционалов может стать триггером быстрого падения — даже на 15–30% в считанные дни.

Сценарии на конец октября — по базовому варианту, рынок продолжит держать диапазон $116–121 тысяч, собирая ликвидность и переваривая фиксируемую прибыль. Если новые деньги в ETF не прекратятся, рынок может снова попытаться взять высоты $135–150 тысяч. Но если возникнут регуляторные сюрпризы — вполне вероятен откат к $100,000, где проходит большая долгосрочная поддержка и накоплены крупнейшие спотовые объемы прошлого года.

Идеи и чек-лист

Долгосрочным инвесторам стоит рассматривать стратегию усреднения на снижениях (DCA), не превышать безопасную долю BTC в портфеле (1–5% для консерваторов) и использовать опционы для хеджа от резких движений. Краткосрочные трейдеры — работать с поддержками ($121k, $117k), не усердствовать с плечом, внимательно следить за ежедневной статистикой по ETF-вливаниям, а также за поведением крупных майнеров и распределением ликвидности между биржами. Институционалам важно диверсифицировать хранение, контролировать контрагентский риск и рассматривать инструменты для стабилизации результатов в условиях высокой волатильности.

Ближайшие недели рынок будет двигаться в зависимости от тональности заявлений ФРС, свежих цифр по инфляции и продолжения институционального спроса по линии ETF. Также пристальное внимание к новостям по майнерам и новым контрактам в сфере AI. Консолидация после обновления исторических максимумов — это, как правило, время большого ожидания: следующий импульс в одну из сторон часто определяет тренд на месяцы.