S&P500

Обзор 03.03

Рынок США: начали рост

Главные индексы США выросли в четверг: Доу +0.9%, NASDAQ +0.5%, S&P500 +0.5%, S&P500 3972, диапазон 3930 - 4020.

Фондовый рынок большую часть сессии в четверг вел себя неравномерно. Промышленный индекс Dow Jones с самого начала торговался вверх, чему способствовал рост Salesforce (CRM 186,59, +19,24, +11,5%) после более высоких, чем ожидалось, доходов, прогнозов и планов обратного выкупа акций. Тем временем S&P 500 и Nasdaq провели утро в отрицательной зоне, отражая опасения по поводу роста рыночных ставок.

Доходность 10-летних облигаций, которая достигла 4,00% в одночасье после того, как еврозона сообщила, что базовый индекс потребительских цен вырос на рекордные 5,6% в годовом исчислении в феврале по сравнению с 5,3% в январе, выросла на восемь базисных пунктов, до 4,07%. Продажи на рынке казначейских облигаций усилились после публикации еженедельных данных о первичных заявках на пособие по безработице и пересмотренных данных о производительности за четвертый квартал в 8:30 утра по восточному времени.

Первоначальные требования по безработице остались удивительно низкими на уровне 190 000, в то время как удельные затраты на рабочую силу выросли на 3,2% по сравнению с предварительной оценкой на 1,1%. Перевод: признаки жесткого рынка труда и устойчиво высокой инфляции (удельные затраты на оплату труда выросли на 6,3% по сравнению с тем же кварталом прошлого года).

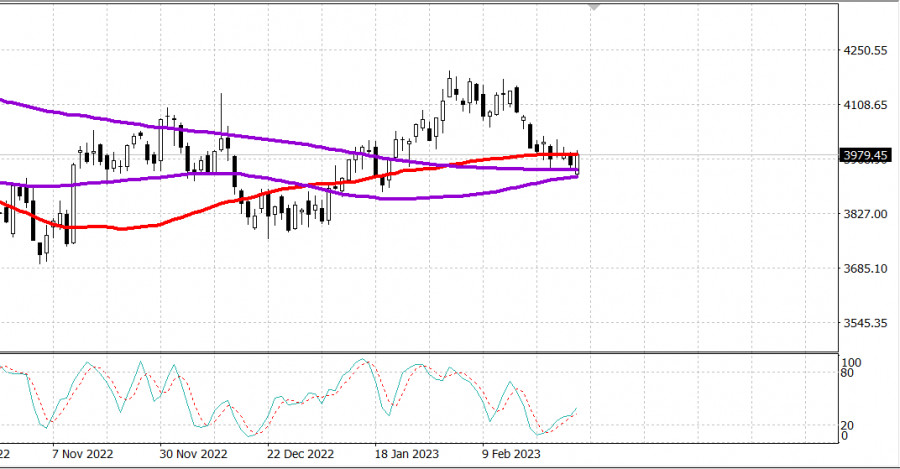

Несмотря на то что процентные ставки оказывали давление на фондовый рынок, движение вниз было несколько ограничено благодаря техническому покупательскому интересу после того, как S&P 500 опустился ниже своей 200-дневной скользящей средней (3940). S&P 500 провел большую часть сегодняшней сессии, колеблясь вокруг этого уровня, пока ситуация заметно не улучшилась во второй половине дня.

Усилие по дневному ралли, в результате которого S&P 500 закрылся чуть ниже своей 50-дневной скользящей средней (3983), было приписано президенту ФРБ Атланты Бостику (голосует в FOMC в 2024 г.), который заявил, что выступает за повышение ставки на 25 базисных пунктов в марте. Эта точка зрения была представлена как голубиный взгляд на вещи. Примечательно, однако, что г-н Бостик сказал только вчера, что ФРС необходимо подняться до 5,00-5,25%, а затем оставить свою ставку на этом уровне до 2024 года.

Сегодняшние замечания г-на Бостика прозвучали в подходящее время, поскольку S&P 500 находится прямо над ключевым уровнем технической поддержки, а сам рынок рассматривается некоторыми как краткосрочная перепроданность, снизившись на 6,4% по сравнению с закрытием 2 февраля (за день до публикации отчета о занятости за январь). Его замечания стали удобным предлогом для возобновления покупательского интереса.

Девять из 11 секторов S&P 500 зафиксировали в итоге рост во главе с коммунальными услугами (+1,8%) и информационными технологиями (+1,3%). Финансовый (-0,5%) и потребительский (-0,3%) секторы были единственными, кто удержался на отрицательной территории к закрытию.

Помимо Salesforce, среди других крупных перевозчиков были такие компании, как Okta (OKTA 80,91, +9,47, +13,3%), Snowflake (SNOW 135,28, -19,22, -12,4%) и Macy's (M 22,70, +2,27, +11,1%), которые сообщили о доходах, Silvergate Capital (SI 5,72, -7,81, -57,7%), признала, что оценивает влияние недавних событий на свою способность продолжать свою деятельность в обозримом будущем, и Tesla (TSLA), которая разочарована отсутствием подробностей о новых продуктах и услугах на Дне инвестора.

- Nasdaq Composite: +9,5% с начала года

- Рассел 2000: +8,0% с начала года

- S&P Midcap 400: +7,8% с начала года

- S&P 500: +3,7% с начала года

- Промышленный индекс Доу-Джонса: -0,4% с начала года

Обзор экономических данных:

- Производительность Q4 + 1,7% (консенсус 2,5%); До 3,0%; Затраты на рабочую силу на единицу продукции в 4 кв. + 3,2% (консенсус 1,4%); До 1,1%.

- Ключевым выводом из отчета является повышенная удельная стоимость рабочей силы, которая выросла на 6,3% по сравнению с тем же кварталом год назад (когда ФРС впервые начала повышать ставки). Более того, удельные затраты на рабочую силу в несельскохозяйственном секторе бизнеса выросли на 6,5% в 2022 году, что является самым большим годовым приростом с 1982 года.

- Еженедельные первоначальные заявки 190 000 (консенсус 197 000); Пред. 192К; Еженедельные текущие пособия 1,655 млн; Пред. был пересмотрен до 1,660 млн с 1,654 млн

- Ключевой вывод из отчета остается прежним, а именно удивительно низкий уровень первоначальных заявок - опережающий индикатор - по-прежнему свидетельствует о напряженности на рынке труда, где работодатели не хотят сокращать рабочие места, что вызывает опасения, что напряженность на рынке труда приведет к жесткому инфляционному давлению, основанному на заработной плате.

В преддверии пятницы участники рынка получат февральский PMI IHS Markit Services - Final (ранее 50,5) в 9:45 утра по восточному времени и февральский PMI ISM Services (консенсус 54,5%; предыдущий 55,2%) в 10:00. ЕТ.

Энергетика: нефть держится у верхней границы диапазона, Брент 84.40 долл.

ЕЦБ Лаггард - ЕЦБ повысит ставку в марте, +0.5%.

ЕС - безработица немного выросла с 6.6% до 6.7% а инфляция немного снизилась с 8.6% до 8.5%.

Китай прогнозирует рост экономики в 2023 году не ниже 5% - после выхода из эпидемии ковида.

Вывод: рынок США имеет хорошие шансы показать рост в ближайшие дни.

Макаров Михаил, еще больше аналитики:

https://www.instaprofitone.com/ru/forex_analysis/?х=mmakarov

https://www.instaprofitone.com/ru/forex_analysis/?х=mmakarov