Parmi les nations économiquement développées—celles qui appartiennent à l'aile occidentale de l'économie mondiale—une règle importante s'impose : un objectif de 2 % d'inflation, en particulier concernant l'inflation des prix à la consommation. Atteindre cet objectif n'est pas seulement un but, mais une règle gravée dans le marbre. Chaque banque centrale—qu'il s'agisse de la Réserve fédérale, de la Banque centrale européenne ou de la Reserve Bank of Australia—est tenue de le suivre.

Au cours du dernier quart du 20ème siècle, l'inflation aux États-Unis a atteint des niveaux remarquables selon les standards actuels—plus de 14 %, culminant en 1980 à 14,8 %. À cette époque, l'Amérique vivait selon ses moyens et la Fed n'était pas encore le centre d'émission mondial. L'économie était encore industrielle et subissait de temps à autre des crises. Cependant, avec la mise en œuvre du vaste programme Reaganomics sous le président Ronald Reagan, les États-Unis ont basculé vers un modèle de "vie à crédit"—tout Américain gagnant au moins un revenu pouvait contracter un prêt et tout acheter immédiatement au lieu de le faire progressivement au cours de sa vie. C'est à cette époque que l'idée d'un objectif d'inflation à 2 % a émergé—de manière quelque peu aléatoire. Pourquoi l'inflation des prix à la consommation ? Parce que les États-Unis sont passés d'une économie industrielle à une économie post-industrielle, s'appuyant sur le reste du monde pour la production tout en imprimant des dollars. C'est une image simplifiée certes, mais globalement exacte.

Alors pourquoi exactement 2 % ? La Fed prêtait de l'argent au monde entier par la vente de ses Treasuries et était fortement intéressée à maintenir les rendements de ces instruments bas pour éviter de déstabiliser le système financier américain par des paiements d'intérêts élevés. Ce modèle économique est encore largement valable aujourd'hui, malgré les tentatives de Donald Trump de le réformer et de ramener les États-Unis au développement industriel.

Maintenant, la question clé est : Pourquoi les banques centrales occidentales, à l'exception de celle du Japon, continuent-elles à suivre ce modèle ? Pas seulement parce qu'elles sont intégrées dans le crédit basé sur le dollar, qui n'est largement soutenu que par la confiance en la Fed et aux États-Unis. Les pays occidentaux dépendent directement des taux d'intérêt américains—ou plus précisément de la politique monétaire américaine. Cela inclut la BCE, la Banque du Canada, et d'autres. Il existe des relations proportionnelles spécifiques entre les taux américains et ceux de la zone euro qui dépendent des balances commerciales et des comptes courants. Des chocs inflationnistes peuvent occasionnellement perturber ces proportions, mais elles ont tendance à se réaligner.

En ce moment, la Fed se demande si elle doit continuer à réduire les taux. Pendant ce temps, la BCE et la Banque d'Angleterre ont fait une pause, bien que l'inflation se rapproche de l'objectif de 2 %. Elles maintiennent la parité en observant la Fed.

Les banques centrales mondiales continueront-elles à baisser les taux ? Oui, mais seulement celles qui peuvent le faire sans perturber l'équilibre des taux avec la Fed, comme la Reserve Bank of Australia et la Reserve Bank of New Zealand. Les autres ne suivront que si les États-Unis reprennent la baisse des taux. Cela implique que le dollar américain restera sous pression par rapport aux principales devises, non seulement en raison des baisses de taux attendues mais aussi en raison de la dynamique actuelle des proportions de taux qui ne favorisent pas le dollar. Avec cela en tête, on peut s'attendre à ce que l'indice du dollar décline bientôt vers le niveau de 98,00.

Prévision du Jour :

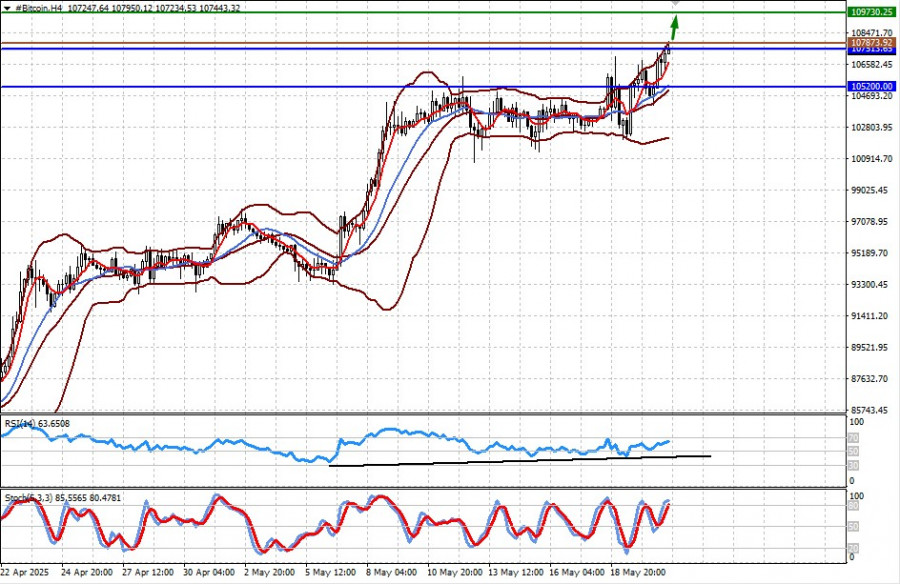

Bitcoin

Un déclin significatif de la valeur du dollar contribue à la hausse du Bitcoin. Il a franchi la plage au-dessus du niveau de résistance de 105 200,00 et se dirige vers son récent sommet, qu'il va probablement tester. Franchir et maintenir au-dessus de 107 513,65 pourrait mener à un mouvement vers 109 730,25. Une entrée potentielle à l'achat pourrait être à 107 873,92.

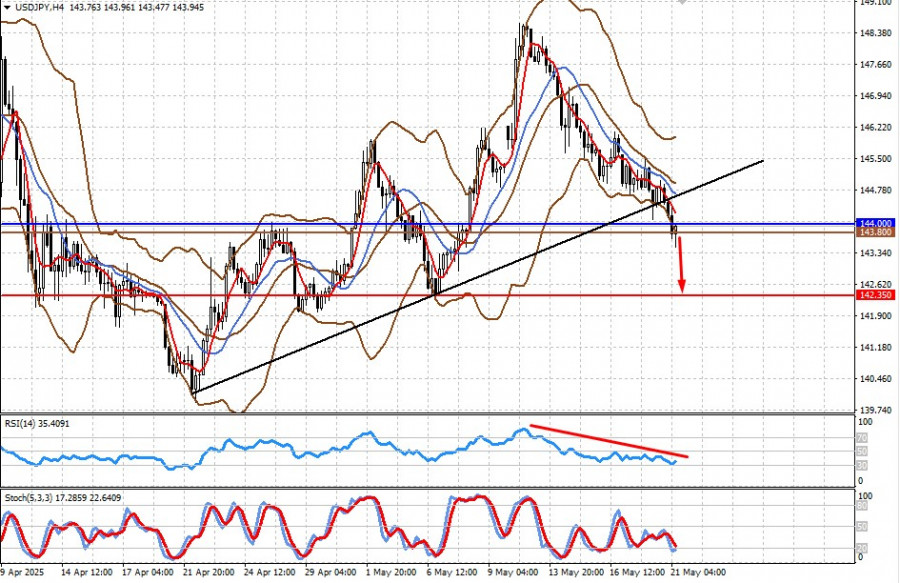

USD/JPY

La paire se négocie en dessous du niveau de 144,00. Après une correction locale à la hausse, elle devrait probablement reprendre un mouvement à la baisse, et en cas de faiblesse du dollar, elle pourrait tomber vers 142,35. Une entrée potentielle à la vente pourrait se situer autour de 143,80.